01 한국의 부자수와 금융자산 규모

금융자산 10억원 이상의 ‘한국 부자’는 2018년 말 전년대비 4.4% 증가에 그쳐 최근 5년내 가장 낮은 증가율을 보였다고 한다. KOSPI지수가 2017년 말 급상승하면서 주식가치 상승에 따라 2017년 부자수가 급증하였다가, 2018년 말 KOSPI지수가 급락한 영향으로 보이며, 이와 연계되어 최근 5년내 처음으로 금융자산 증가율이 마이너스를 나타냈다고 하는데 주변을 봐도 올해 주식시장에 자금이 물린 사람들이 많아서 올해는 부자들도 녹록치 않은 주식시장이었던듯 하다.

한국 부자는 서울에 약 45%가 살고 있고, 서울 내에서는 강남 3구에 약 47%가 살고 있다고 하며, 익히 예상 가능한 결과인듯 하다. 지역별 부자수 증감에서 눈여겨 볼 점은 서울 및 수도권 외 부자가 많이 증가한 지역은 세종시라는 것인데 작년 뜨겁게 타올랐던 부동산 여파인듯 싶다. 세종시의 불길이 올해는 대전으로 퍼졌으니 언젠가는 포트에 담고 싶은 지역...

02 한국 부자의 자산 포트폴리오

한국 부자의 총자산은 부동산자산이 금융자산보다는 높으며, 부동산 급등 및 주가 하락 영향으로 금융자산 비중이 최근 5년내 처음으로 하락하였다. 부자가 보유한 자산 중 부동산자산 비중은 총자산이 많을수록 높게 나타나는데 총자산 포트폴리오를 보면 거주주택, 빌딩/상가, 유동성 금융자산 순으로 확인되며, 보고서에서는 거주주택을 제외한 실질적인 투자자산으로서 부동산자산 비중은 금융자산보다 다소 낮게 형성된다고 분석하였지만 대한민국에서 거주주택을 투자목적이 없는 순수한 기반자산이라고 보기는 어렵지 않을까 생각한다.

03 부자의 기준

한국 부자들은 총자산 기준 평 균 67억원은 있어야 한다고 생각한다고 한다. 과거 1억과 요즘 1억의 가치가 달라졌기 때문에 부자의 기준이 더 올라갔을 거라고 생각했는데 스스로 부자라고 생각하는 기준이 낮아져 ‘지금 나는 부자다’라고 응답하는 경우가 추세적으로 늘어나고 있는 것은 의외의 결과였다.

04 부자의 투자성향

일반인에 비해 공격지향적 투자성향을 가진 경우가 많고, 금융자산이 많을수록 더욱 공격지향적 투자성향을 가지며, 부자들의 안정지향적 투자성향은 최근 5년간 지속적으로 감소하고 있는 추세이다.

05 부자의 과거 투자 행동 및 실패 경험

부자들의 약 40%는 최근 3년간 자산손실을 경험했으며, 가장 큰 손실을 본 자산은 주식과 펀드였다....

06 부자의 향후 투자 전략

부자들은 장기적으로 수익이 예상되는 유망한 투자처로 부동산자산 중 ‘빌딩/상가’를, 금융자산 중 ‘주식’을 꼽았지만 부자들이 꼽은 향후 3대 유망 투자처는 1순위가 ‘빌딩/ 상가’ 2순위 ‘거주외 주택’, 3순위 ‘거주주택’으로 전반적으로 금융자산보다 부동산자산이 향후 더 유망하다고 생각하고 있다.

부자들은 2019년에는 투자를 늘리기보다는 유지하겠다는 답변이 많았으나 상대적으로 다른 투자처에 비해 부동산 투자의 열기가 그나마 가장 높았다고 한다.

부자들의 절반 이상이 해외부동산 투자에 관심을 보이고 있으며, 해외투자에 관심이 있는 부자들은 ‘직접투자’보다 펀드나 리츠 등을 통한 ‘간접 투자’를 선호하고 있다.

07 부의 원천

부자들은 부의 원천으로 소득활동을 근간으로 한 ‘사업소득’과 자산을 불려나가는 ‘부동산투자’를 손꼽았다. 이에 비해 ‘근로소득’ 과 ‘금융투자’, ‘상속/증여’에 의한 자산 증대는 기여도가 낮게 나타났다. 결국 자본주의 시대에서 근로소득만을 가치있는 소득으로 여겨서는 노동의 쳇바퀴에서 빠져나올 수가 없다는 것.....

총자산 50억원미만 부자들의 자산형성에는 근로나 사업 등의 노동에 의한 원천이 상대적으로 크게 기여하고 있는 반면, 총자산 50억원이상 부자들에게는 상속이나 증여, 투자에 의한 자산 증대가 상대적으로 크게 기여하고 있다는 점을 볼 때, 일정 수준 이상의 부자들은 자산이 자산을 불려주는 자산 효과가 상당부분 크게 작용하는 것을 확인할 수 있다.

08 부의 성장 동력

부자가구의 연간소득은 평균 2억 2천만원으로 일반가구의 연간소득 평균 5천 7백만원 대비 3.9배 높은 수준이다. 이 중 노동소득 비중은 63.0%이고 재산소득 비중은 32.5%를 차지한다. 보유 자산이 많을 수록 거주주택 외에 추가적인 수익을 가져다 주는 투자자산이 많기 때문에 재산소득의 기여도가 크게 상승하는 것에서 거주주택 이외의 투자자산 규모는 더 많은 부를 축적하기 위한 기본이 됨을 알 수 있다.

부자가구의 부채 보유율은 86.3%로 적극적으로 부채를 활용하고 있고, 부채규모는 총자산의 15.2%이다. 자산 대비 부채 비중은 총자산 규모와 무관하게 15%내외로 비슷한 상황이지만 연소득 대비 부채 비율에서 는 차이가 크게 나타나고 있다.

부자가 생각하는 종잣돈의 최소 자산 규모는 중간값 기준 5억원이며, 부자들이 5억원을 만드는데 걸린 시간은 평균 12년으로 나타났다. 종잣돈은 부자가 부를 늘리기 위한 첫번째 구체적인 관문으로, 이를 달성함으로써 이후 투자를 통한 소득이 본격적으로 일정 규모를 넘어서게 된다. 실제 부자들이 종잣돈 5억원을 보유한 시점이 언제인지 알아본 결과 평균 44세로 아직 희망은 남아있고 노력하자!!

09 부의 원천에 따른 부자 세그멘테이션

부의 원천은 소득활동유형(‘사업소득형’, ‘근로소득형’, ‘비소득형’)과 투자활동유형(‘부동산투자형’, ‘금융투자형’, ‘상속증여형’)으로 나뉜다. 소득활동 중에서는 근로소득보다는 사업소득이 더 효과적인 것으로 나타났으며, 투자활동 중에서는 대부분이 부동산자산을 원천으로 부자가 된 것으로 나타났다. 한가지 씁쓸(?)한 것은 금융투자보다 상속증여로 인한 부자가 많다는 것.... 부의 대물림이 이루어지고 있다는 것이다.

10 부의 원천에 따른 부자 유형별 투자 행태

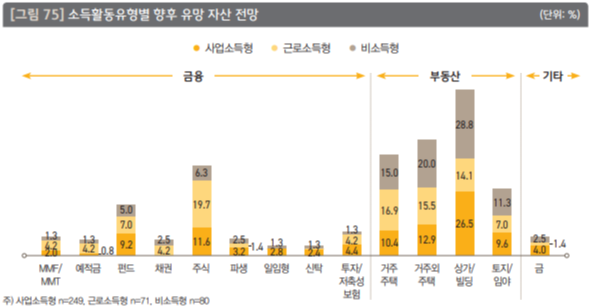

부자들은 장기적으로 유망한 투자처로 거주주택, 빌딩/상가, 거주외 주택의 부동산 투자를 유망하다고 보고 있으며, 금융투자로는 주식과 펀드를 장기적으로 유망하다고 꼽고 있다. 자산 규모 및 활동 영역 차이로 인해 주식과 빌딩에 대한 유망 판단 정도가 ‘사업소득형’, ’비소득형’ 부자와 ‘근로소득형’ 부자가 서로 다른 행태를 보이는 것으로 판단된다.

'재테크 > 경영경제보고서' 카테고리의 다른 글

| [KB경영연구소]KB부동산시장리뷰_1910 (0) | 2019.10.26 |

|---|---|

| [하나금융경영연구소]하나금융포커스_191014 (0) | 2019.10.25 |

| [한국은행]최근의 국내외 경제동향_191016 (0) | 2019.10.23 |

| [우리금융경영연구소]10월 경제 브리프_191016 (0) | 2019.10.22 |

| [LGERI]2020년 국내외 경제전망_190927 (0) | 2019.10.08 |

댓글